【本期关键词】:高频、震荡、趋势、回调

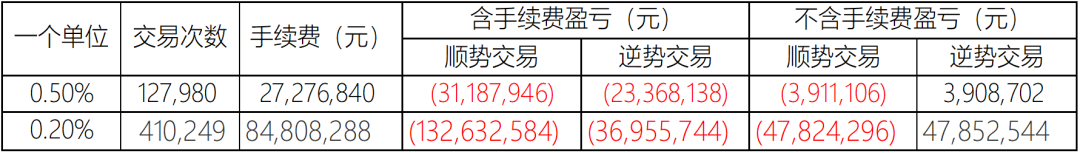

我们试着把一个单位参数分别定在0.5%和0.2%,研究一下在中高频微幅波动区间内发生了什么,结果如下表:

*注:红色带括号表示数值为负。

测试结果表明,当一个单位定义为1%及以下时,虽然顺势交易和逆势交易的业绩均为负数,但如果不计提手续费,即在零手续费、零冲击成本的情况下,逆势交易业绩为正,顺势交易业绩依然为负,两者盈亏相抵(表中数值不完全相抵,是因为浮点数计算产生的误差),因为它们是交易方向完全相反的对手。这么说来,在中高频微幅波动时,价格上涨之后下跌的概率似乎真的比继续上涨的概率高!也就是说,价格在中高频微幅波动时和低频大幅波动时的规律是不同的,在微幅波动的时候表现为震荡收敛特性,而当波动幅度达到一定程度之后,跳变成为了趋势扩张特性。这是有可能的,也容易被接受,但是这种基于历史数据的静态测试模型,证明不了这一点。

因为测试过程中,开平仓信号和价格是以5分钟收盘价来确定和计算的,而5分钟收盘价是价格每5分钟一次的快照,是不连续的,当满足开平仓条件时,绝大多数情况下5分钟价格不会正好落在一个单位的价位上,而是会超出,这使得模型在计算盈亏时,顺势交易始终吃亏,而逆势交易始终占便宜,并且交易次数越多,顺势交易亏得越多,逆势交易赚得越多。

所以,当前的结果,是测试模型的局限性造成的,不能证明价格在中高频微幅波动时,上涨之后下跌的概率一定比继续上涨的概率高,即便用tick数据来进行测试也不行,因为tick数据的价格也会有跳空,从而使顺势交易的成交价超出一个单位的价位,继而使测试结果不准确。

总之,在微幅波动区间,逆势交易可能存在理论上的概率优势,但这只限于理论上,因为在这种微小波动区间交易的期望值,很难覆盖手续费和冲击成本的损耗。

冲击成本实际上是确保成交所付出的代价,它比手续费大得多,而要规避冲击成本只能挂限价单交易,但如果挂限价单交易又必然会带来是否能够成交的问题,给交易者带来的损失不可估量。

虽然市场中有极少量机构,能对盘口数据及报单流进行运算,并通过速度优势在价格的极微幅波动区间,来回挂逆势限价单、套利限价单进行高胜率、高成交率(成交率是高频交易的生死指标)的高频交易,克服了交易手续费和冲击成本的损耗,获得了稳定的回报,但这种交易模式门槛太高,跟普通交易者没有关系。对普通交易者来说,不可能以血肉之躯进行高频交易,应该相信价格上涨(下跌)之后,沿原方向继续上涨(下跌)的概率要大于反转的概率,进行低频顺势交易。

我们当然不反对交易者挑战逆势交易,但是相比顺势交易而言,逆势交易没有天然的概率优势,因此需要更强的承受能力和更好的运气才能获利,即便交易者有非常专业的基本面分析能力以及卓越的交易技能,也需要保持相当的谨慎。

还有一个问题没有回答,交易者是在趋势信号确定之后直接入(离)场好,还是应该等待回落或者反弹之后再入(离)场?口说无凭,我们还是来设计一个模型来验证一下。

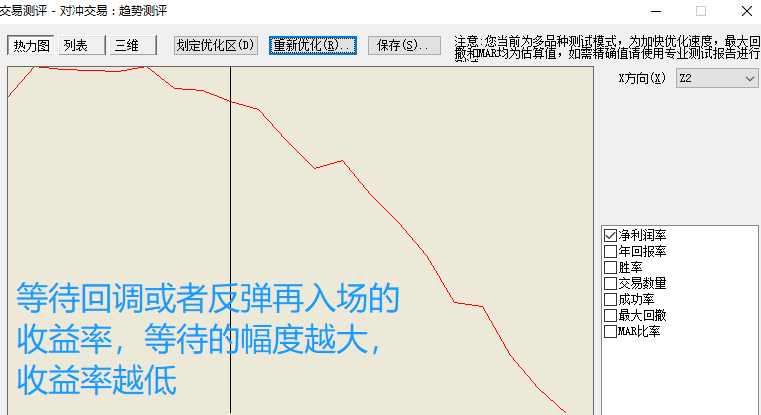

模型以5.6%的波动幅度(因为这是最优参数)作为趋势确立和反转的信号,然后等到出现一定幅度(x)的回调或者反弹之后,再入场或者离场,以避免直接追涨杀跌买在最高点或者卖在最低点。这条规则迎合了很多交易者的习惯,测试结果如下:

结果显示,是延后入(离)场好,还是直接入(离)场好,不能一概而论。当x不超过1.5%时,相比直接入(离)场,收益率是提升的,尤其是x不超过1%时,各项业绩指标都优于直接入场。但是如果要求x超过1.5%以上再入(离)场的话,则适得其反,收益率不升反降,并且幅度越大,业绩下降越多。

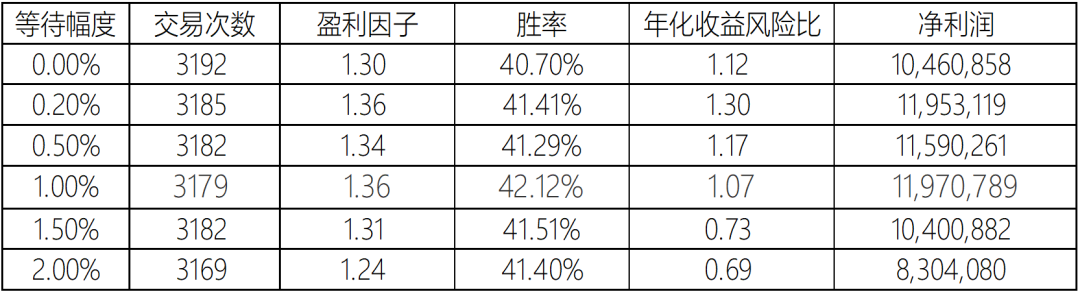

我们取几个x参数值,分别测试进行比对,其中x=0时,表示不等待回调(反弹)直接入(离)场,如下表所示:

从市场总体测试效果来看,确实存在一小段参数区间,显示在等待出现回调或者反弹之后再入(离)场,比直接入(离)场的业绩要好一些,但是并不显著。交易者最好不要去刻意追求一个更好的入(离)场价位,这样做很难控制风险,结果可能会适得其反。

因为,通常情况下,一个赚钱的、确定性比较高的趋势行情,是不会给交易者很舒服的入(离)场点的,而如果入(离)场点很舒服,多半情况下行情还存在变数,反而难以赚钱。当然,大资金必须考虑冲击成本,不计成本的追涨杀跌将会损失惨重,所以等待行情稍作平复之后再入(离)场,不失为明智之举。

(未完待续,敬请期待...)